목차

12월 22일은 코스피 시장에 자원 재활용 업체인 디에스단석 주식의 상장일 입니다. 같은 날 상장하는 하나스팩30호와 IBKS스팩23호와 함께 2023년 마지막 신규 상장주입니다.

디에스단석은 어떤 기업이고, 수요예측과 공모청약 경쟁률 등을 바탕으로 공모주 상장일, 공모가를 넘어설 수 있을지 종합적으로 체크해 보도록 하겠습니다.

디에스단석(017860)은 어떤 기업?

디에스단석은 자원 재활용 기업으로 1984년 설립된 노벨산업이 전신입니다.

현재는 바이오에너지와 배터리 및 플라스틱 리사이클 사업을 하는 친환경 기업으로 2017년 바이오디젤 수출 점유율 1위를 차지한 뒤 현재까지 선두자리를 유지하고 있습니다.

디에스단석의 배터리 리사이클 사업이 주목 받고 있는데, 재생연(재생납) 생산에 집중하고 있습니다.

디에스단석은 주요 원료인 납축전지 조달처를 다변화하여 안정적인 원료 수급 체계를 구축해 현재는 재생연 생산 상위 업체로 도약했습니다.

디에스단석은 상장 후 사업별 성장 전략을 수행하여 자원순환 선도 기업으로 도약할 예정입니다.

디에스단석 관련주는 있을까

디에스단석 지분구조상 관련주는 없습니다.

디에스단석은 상장 후 리사이클 관련주, 재생에너지 관련주, 자원 재활용 관련주, 환경 관련주 등으로 테마군을 형성할 수 있을 것으로 기대됩니다.

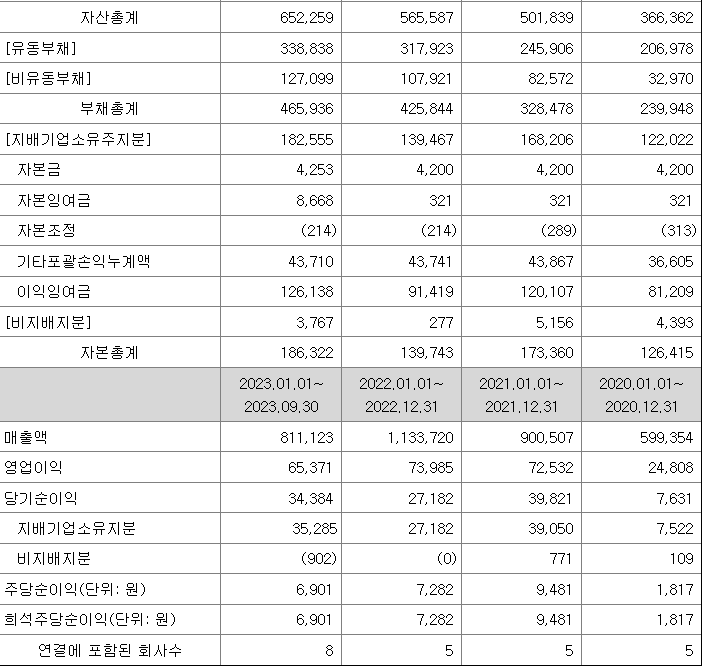

디에스단석 실적(재무제표)

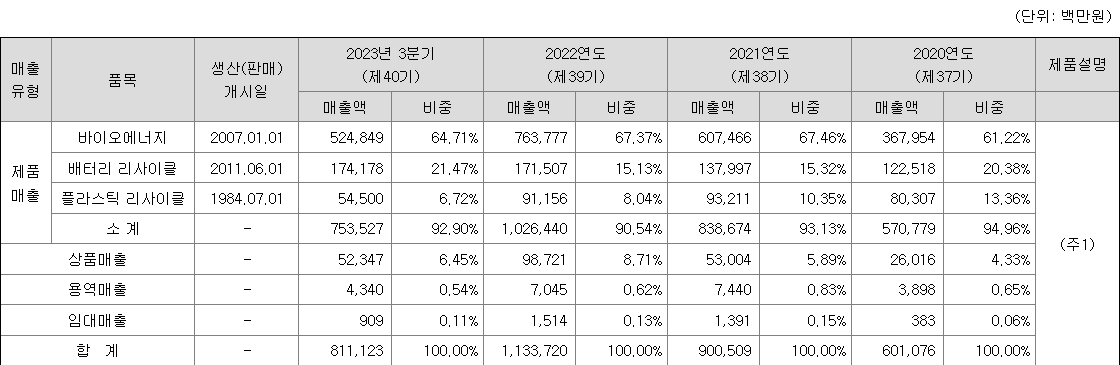

디에스단석 실적을 체크해보면 연결기준 지난해 매출은 1조1337억원, 영업이익은 734억원으로 전년(2021년) 대비 각각 26%, 6% 증가했습니다.

올해 3분기(누적)에도 매출 8,111억원, 영업이익 653억원의 실적을 기록했는데, 상장 후 공모자금을 채무 상환에 사용해 재무구조를 개선하고 수익성을 끌어올린다는 계획을 가지고 있습니다.

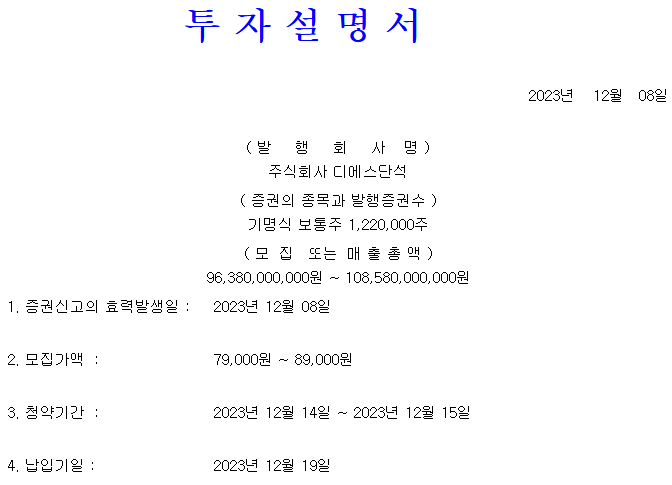

디에스단석 공모와 공모가

디에스단석은 이번 상장 공모로 총 주를 100% 신주모집으로 공모하고, 공모가는 100,000원으로 확정되었습니다. 공모가를 기준으로 한 디에스단석 시가총액은 약 5,861억원 수준입니다.

디에스단석 공모가 산정 과정이었던 수요예측 과정을 체크해 보도록 하겠습니다.

디에스단석 수요예측 결과

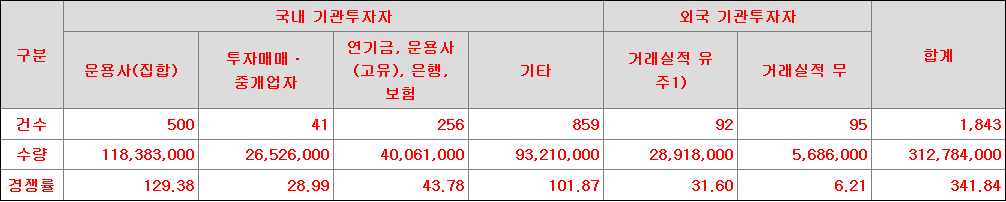

디에스단석은 지난 12월 5일부터 11일까지 5일간 1,843곳의 국내외 기관투자자가 참여한 수요예측에서 341.84대1의 수요예측 경쟁률을 기록했습니다.

수요예측에 참여한 1,843곳 중 1,789곳이 디에스단석 측이 제시한 공모가 밴드(79,000 ~ 89,000원) 상단 초과로 공모가를 적어냈고, 16곳이 공모가 밴드 상단을 적어냈을 정도로 수요예측은 흥행에 성공했습니다.

결국 디에스단석 공모가는 밴드 최상단을 넘어 100,000원으로 상향 확정되었고, 12월 14일부터 15일까지 공모주 청약을 진행했습니다.

디에스단석이 기록한 공모가 100,000원은 2000년 이후 상장사 중 역대 18위라고 합니다.

디에스단석 공모 청약 경쟁률

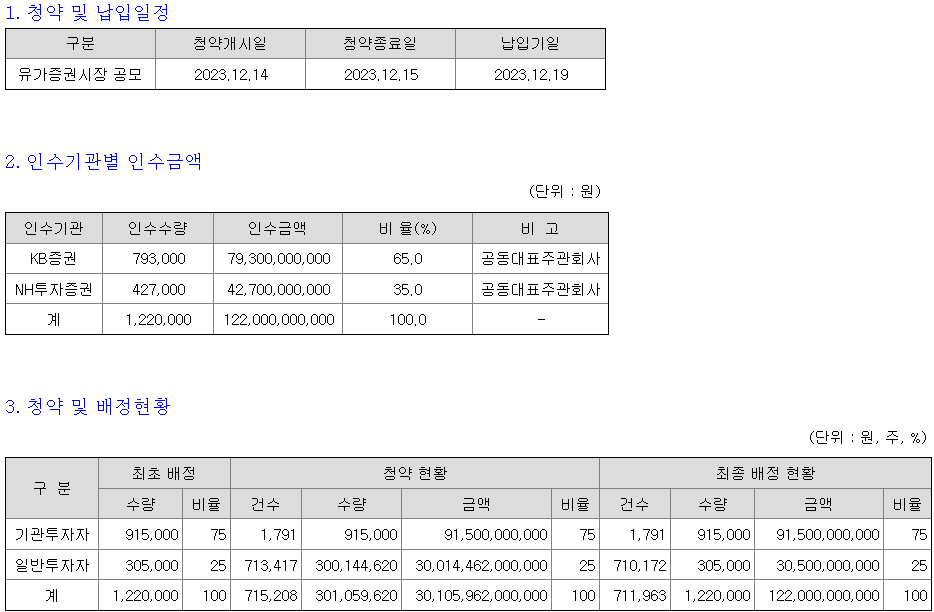

디에스단석은 이번 상장 공모주 122만주 가운데, 75%인 915,000주를 기관투자자에게, 25%인 305,000주를 일반투자자에게 최초 배정했고, 이대로 최종 배정 및 납입까지 완료되어 상장일을 앞두고 있습니다.

지난 12월 14일부터 15일까지 KB증권과 NH투자증권을 통해 진행된 디에스단석 일반 공모주 청약에서 984.1대 1(비례 1968대1)의 청약 경쟁률을 기록했습니다.

청약 증거금이 15조 72억원 가량 모이면서 두산로보틱스(33조원), 필옵틱스(15조 8,000억원)에 이어 올해 3번째로 많은 청약 증거금이 모인 IPO주입니다.

디에스단석 기관투자자 의무보유 확약 기간별 배정 현황

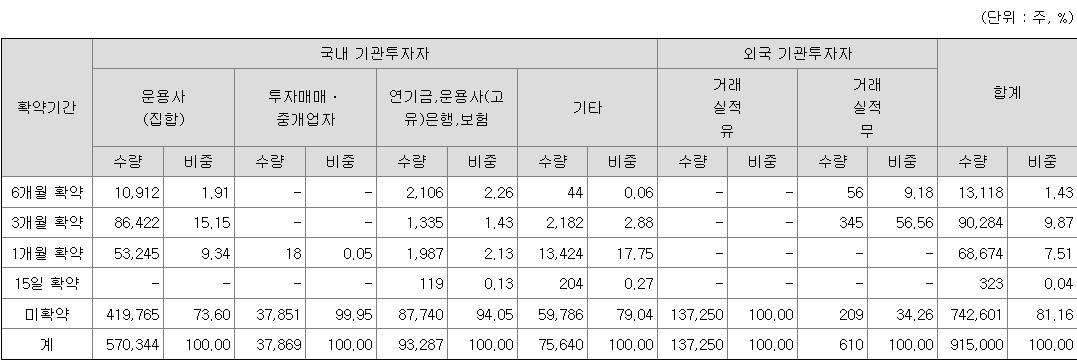

디에스단석 공모주 기관투자자 의무보유 확약 기간별 배정 현황을 살펴보면 기관투자자에게 배정된 915,000주 가운데, 81.16%인 742,601주가 의무보유 미확약 물량입니다.

디에스단석 보호예수 물량을 체크해보면 15일 확약 물량이 0.04%(323주), 1개월 확약 물량이 7.51%(68,674주), 3개월 확약 물량이 9.87%(90,284주), 6개월 확약 물량이 1.43%(13,118주)입니다.

디에스단석 주요 제품별 매출 현황

디에스단석 주요 제품별 매출 현황을 체크해보면 올해 3분기 기준, 바이오에너지 매출 비중이 전체 매출의 64.71%로 나타나고, 배터리 리사이클 매출도 21.47% 가량 나타납니다.

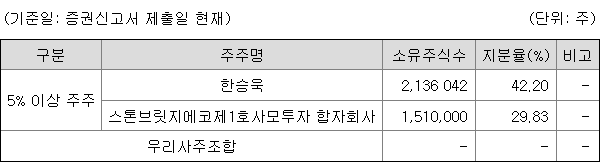

디에스단석 최대주주

디에스단석 최대주주는 한승욱 외 1인으로 이번 공모 후 40.64%(2,382,104주)의 지분율을 보유하게 됩니다.

이 외에도 스톤브릿지에코제1호사모투자 합자회사가 18.60%(1,090,000주)의 지분율을 보유하고 있습니다.

디에스단석 상장일, 최대 주가는 얼마?

디에스단석 공모주 상장일 시초가는 공모가(100,000원)의 60~400% 사이에서 결정됩니다.

즉, 디에스단석 상장일 시초가는 60,000 ~ 400,000원 사이에서 결정되고, 상장일 최대 주가는 400,000원까지 상승할 수 있습니다.

디에스단석 공모주 상장일, 공모가 넘길 수 있을까

디에스단석은 이번 상장 공모자금을 재무 건전성을 제고하고, 사업부별 미래 성장 동력을 확보하는데 사용할 예정입니다.

조금 더 구체적으로는 차입금 상환을 통하여 재무구조를 개선하고, 개선된 재무 구조를 바탕으로 적시에 보다 유리한 조건으로 회사에서 필요한 시점에 맞춰 운영 자금을 확보할 수 있게 하여 안정적인 회사 운영을 이어간다는 계획을 가지고 있습니다.

디에스단석은 수요예측과 일반 공모주 청약에서 흥행에 성공했고, 2023년 가장 핫한 테마군이었던 이차전지 사업과도 관련이 있어 상장 전부터 많은 기대감을 모으고 있습니다.

기대감을 바탕으로 디에스단석 상장일 공모가를 넘길 가능성은 높아보이지만 전체적인 시장 흐름이 좋지 못하고, 기관투자자에게 배정된 의무보유 미확약 물량이 한꺼번에 쏟아져나올 경우 고점 대비 주가 하락이 나올 우려가 있는 만큼 유의해야 합니다.

디에스단석 공모주 청약 받으신 분들을 위해서라도 상장일 공모가를 넘어 강한 상승 나오길 바라며, 향후 상장 프리미엄이 제거되고, 차트 추세가 만들어진다면 기술적분석 등을 통해 디에스단석에 대한 포스팅을 다시 진행하도록 하겠습니다.

★★★함께 보면 도움되는 자료★★★

디에스단석 공모주 청약 방법

이번 시간에는 12월 22일 신규 상장하는 자원 재활용 기업 디에스단석 공모주 청약 방법에 대해 알아보도록 하겠습니다. 디에스단석은 12월 14일부터 12월 15일까지 이틀간 KB증권과 NH투자증권을

kakao777.tistory.com