목차

10월 18일은 SAP 솔루션 전문 기업 인스피언 상장일 입니다.

인스피언은 어떤 기업이고, 수요예측과 공모청약 경쟁률 등을 바탕으로 공모주 상장일, 공모가를 넘어설 수 있을지 종합적으로 체크해 보도록 하겠습니다.

인스피언(465480)은 어떤 기업?

인스피언은 SAP 솔루션 전문 기업으로 전사적자원관리(ERP) 분야 글로벌 1위 기업인 SAP의 구축 파트너로, SAP 솔루션 도입을 원하는 국내 기업에 EAI 컨설팅과 시스템 구축, 유지보수 서비스 등을 제공하고 있습니다.

자체 기술을 통해 SAP 보안솔루션 개발에 성공하는 등 보안 솔루션 사업 영역을 확대해 나가고 있고, 2020년에는 국내 최초로 클라우드 EDI SaaS 서비스인 ‘커넥트 서비스’를 출시하여 신사업 확장에도 주력하고 있습니다.

글로벌 ERP 업체인 SAP의 공식 파트너사로, SAP 솔루션을 도입하는 국내 기업을 대상으로 기업 내외부 시스템 상호 연계를 위한 기업 애플리케이션 통합(EAI) 컨설팅과 시스템 구축, 유지보수 서비스 등을 지원하고 있습니다.

클라우드 기반 IT 환경이 변화함에 따라 EAI 설루션도 구독 기반의 서비스로 전환하고, SAP 보안 설루션은 파트너사와의 협업을 통해 포트폴리오를 확대하고 신규 제품 개발 등에 주력할 예정입니다.

인스피언 관련주는 있을까

인스피언 지분구조상 관련주는 없습니다.

인스피언은 상장 후 ERP 관련주, SAP 관련주, 보안 관련주 등으로 모멘텀을 형성할 수 있을 것으로 기대됩니다.

인스피언 실적(재무제표)

인스피언 실적을 체크해보면 지난해 기준 약 160억원의 매출과 40억원의 영업이익, 50억원의 당기순이익을 기록했습니다.

올해 반기 기준, 약 68억원의 매출과 5.9억원의 영업이익, 6.1억원의 당기순이익을 기록하고 있고, 이는 지난해 반기 보다 영업이익과 당기순이익은 큰 폭으로 하락한 수치입니다.

인스피언 공모와 공모가

인스피언은 이번 상장 공모로 총 225만주를 100% 신주모집으로 공모하고, 공모가는 12,000원으로 확정되었습니다.

인스피언 공모가 산정 과정이었던 수요예측 과정을 체크해 보도록 하겠습니다.

인스피언 수요예측 결과

인스피언은 지난 9월 23일부터 27일까지 5일간 2,323곳의 국내외 기관투자자가 참여한 수요예측에서 1,069.68대1의 수요예측 경쟁률을 기록했습니다.

수요예측에 참여한 2,323곳 중 116곳이 인스피언 측이 제시한 공모가 밴드(8,000 ~ 10,000원) 상단 130% 초과로 공모가를 적어냈고, 2,084곳이 공모가 밴드 상단 120% 초과 ~ 130% 미만을 적어냈을 정도로 수요예측은 흥행에 성공했습니다.

결국 인스피언 공모가는 12,000원으로 상향 확정되었고, 10월 7일부터 8일까지 공모주 청약을 진행했습니다.

인스피언 공모 청약 경쟁률

인스피언은 이번 상장 공모주 225만주 가운데, 2.8%(63,091주)를 우리사주조합에, 72.2%(1,624,409주)를 기관투자자에게, 25%(562,500주)를 일반투자자에게 최초 배정했고, 이대로 최종 배정 및 납입까지 완료되어 상장일을 앞두고 있습니다.

지난 10월 7일부터 8일까지 이틀간 한국투자증권을 통해 진행된 일반 공모주 청약에서 1,538.44대1(비례 3,077대1)의 청약 경쟁률을 기록했습니다.

청약 증거금이 5조 1,922억원 가량 모였을 만큼 수요예측에 이어 일반 공모주 청약에서도 흥행에 성공했습니다.

인스피언 기관투자자 의무보유 확약 기간별 배정 현황

인스피언 공모주 기관투자자 의무보유 확약 기간별 배정 현황을 살펴보면 기관투자자에게 배정된 1,624,409주 가운데, 65.91%인 1,070,659주가 상장 후 의무보유 미확약 물량입니다.

의무보유 확약 내역을 살펴보면 15일 확약 물량이 0%(0주), 1개월 확약 물량이 0.42%(6,892주), 3개월 확약 물량이 30.42%(494,194주), 6개월 확약 물량이 3.24%(52,664주)로 나타납니다.

전체 비중에서 의무보유 미확약 물량 비중이 높긴 하지만 최근 신규상장주 중에서는 그나마 확약 비중이 높은편입니다.

다만 그럼에도 불구하고 의무보유 미확약 물량이 100만주가 넘기 때문에, 이 부분은 인스피언 상장일 주가 상승에 리스크로 작용할 수 있습니다.

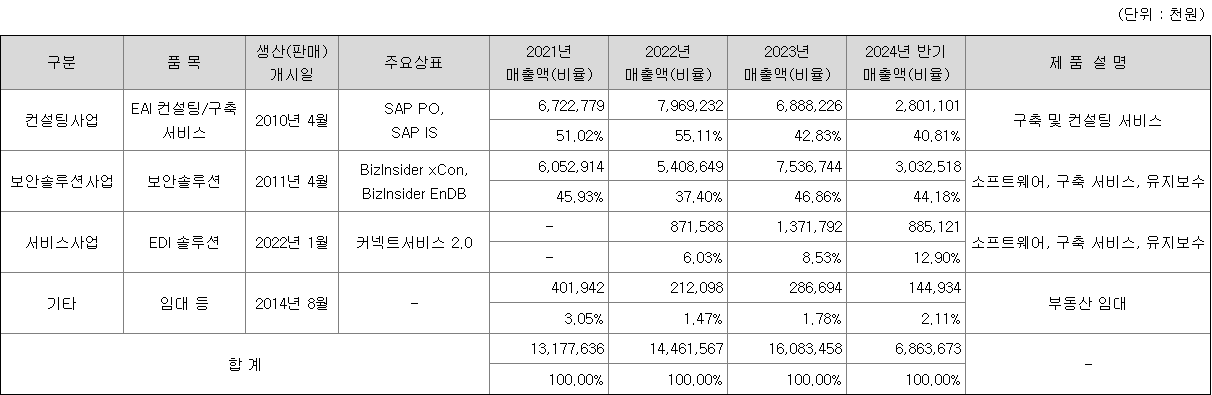

인스피언 주요 제품별 매출 현황

인스피언 주요 제품별 매출 현황을 살펴보면 올해 반기 기준, 구축 및 컨설팅 서비스인 컨설팅 사업에서 전체 매출의 40.81%(약 28억원)의 매출이 발생했고, 소프트웨어, 구축 서비스, 유지보수 등의 보안솔루션 사업에서 전체 매출의 44.18%(약 30억원)의 매출이 발생했습니다.

인스피언 최대주주

인스피언 최대주주는 최정규 대표이사 외 특수관계인 7인으로 이번 공모 후 72.9%(7,392,000주)의 지분율을 보유하게 됩니다.

인스피언 상장일, 최대 주가는 얼마?

인스피언 공모주 상장일 시초가는 공모가(12,000원)의 60~400% 사이에서 결정됩니다.

즉, 인스피언 상장일 시초가는 7,200 ~ 48,000원 사이에서 결정되고, 상장일 최대 주가는 48,000원까지 상승할 수 있습니다.

인스피언 공모주 상장일, 공모가 넘길 수 있을까

인스피언은 이번 상장 공모자금을 EDI SaaS 플랫폼 사업 확대와 신규 솔루션 개발 및 기술 고도화, 인력 충원 등 운영자금과 연구개발 등에 활용할 예정입니다.

인스피언은 수요예측과 일반 공모주 청약에서 흥행에 성공했고, 최대주주 지분율이 높아 상장 후 유통 물량이 최근 신규상장주에 비하면 적은 편이기 때문에 상장일 공모가를 넘길 가능성은 비교적 높을 것으로 보입니다.

다만, 전체적인 시장 하락과 맞물려 기관투자자에게 배정된 의무보유 미확약 물량이 한꺼번에 쏟아질 경우 고점 대비 주가 하락도 충분히 나올 수 있는 만큼 인스피언 상장일 이러한 부분은 유의하는 것이 좋습니다.

인스피언 공모주 청약 받으신 분들을 위해서라도 상장일 공모가를 넘어 강한 상승 나오길 바라며, 향후 상장 프리미엄이 제거되고, 차트 추세가 만들어진다면 기술적분석 등을 통해 인스피언에 대한 포스팅을 다시 진행하도록 하겠습니다.

인스피언을 포함한 10월 신규상장 주식 총정리는 아래 글을 참고하시길 바랍니다.

2024년 10월 신규상장 주식 총정리 - 주식 소개해주는 남자 주소남

2024년 10월에는 10월 16일 셀비온을 시작으로 현재까지 약 10종목 정도의 주식이 신규상장 예정입니다. 신규상장 주식을 우선 표로 정리해 보고, 어떤 기업들인지, 수요예측 경쟁률과 공모주 청약

stockchild.com