목차

6월 23일은 코스닥 시장에 기업인수목적회사(SPAC) KB스팩25호(455250) 주식의 상장일 입니다.

kb 스팩25호는 어떤 기업이고, 수요예측과 공모청약 경쟁률 등을 바탕으로 공모주 상장일, 공모가를 넘어설 수 있을지 종합적으로 체크해 보도록 하겠습니다.

kb 스팩25호(455250)는 어떤 기업?

kb 스팩25호는 코스닥 시장 상장 후 다른 회사와 인수합병 하는 것을 유일한 사업 목적으로 하는 기업인수목적회사(SPAC) 입니다.

페이퍼컴퍼니 성격의 회사로, 통상 3년간의 기간 동안 인수합병 대상 기업을 찾지 못할 경우 상장폐지되고, 상장폐지 할 경우 일반적으로 공모가 이하 + 3년간의 이자를 되돌려 주기 때문에, 공모가 이하에서 매입한다면 원금 보장이 되는 주식이라고 볼 수 있습니다.

상장 후 'kb 스팩25호(455250)'이라는 종목명으로 거래되다가 인수합병이 완료되면 통상 '인수회사 기업명(455250)'으로 종목명이 바뀌어 거래되는 시스템입니다.

kb 스팩25호 관련주는 있을까

kb 스팩25호 지분구조상 관련주는 없습니다.

kb 스팩25호 공모와 공모가

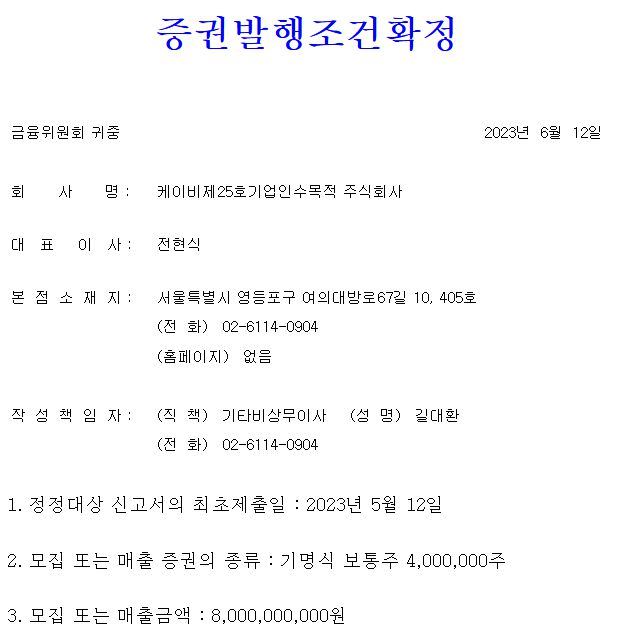

kb 스팩25호는 이번 상장 공모로 총 400만주를 100% 신주모집으로 공모하고, 공모가는 2,000원으로 확정되었습니다.

kb 스팩25호 공모가 산정 과정이었던 수요예측 과정을 체크해 보도록 하겠습니다.

kb 스팩25호 수요예측 결과

kb 스팩25호는 지난 6월 8일부터 9일까지 이틀간 562곳의 국내외 기관투자자가 참여한 수요예측에서 459.10대1의 수요예측 경쟁률을 기록했습니다.

스팩주 특성상 수요예측에 참여한 대부분이 공모가 밴드 중간값을 적어냈고, kb 스팩25호 공모가는 2,000원으로 확정되었으며, 6월 13일부터 14일까지 공모주 청약을 진행했습니다.

kb 스팩25호 공모 청약 경쟁률

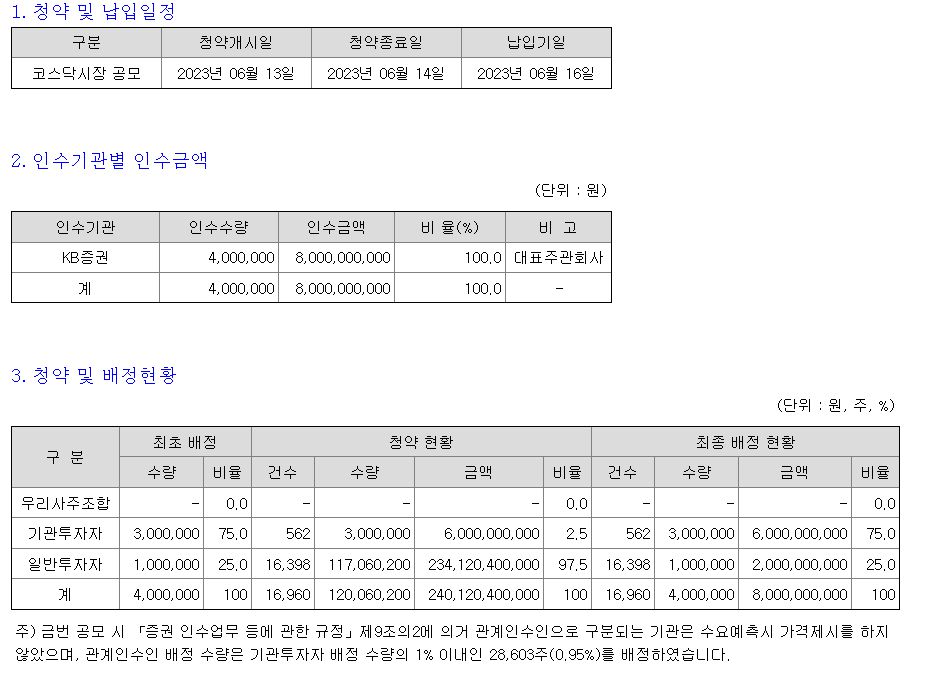

kb 스팩25호는 이번 상장 공모주 400만주 가운데, 75%인 300만주를 기관투자자에게, 25%인 100만주를 일반투자자에게 최초 배정했고, 이대로 최종 배정 및 납입까지 완료되어 상장일을 앞두고 있습니다.

지난 6월 13일부터 14일까지 KB증권을 통해 진행된 KB스팩25호 일반 공모주 청약에서 117.06대1(비례 234대1)의 청약 경쟁률을 기록했습니다.

같은 날 상장하는 NH스팩29호(청약 경쟁률 18.31대1) 보다 경쟁률 면에서는 앞서는 상황입니다.

NH스팩29호 상장일 공모가 넘길까 - 주식 소개해주는 남자 주소남

NH스팩29호 상장일 공모가 넘길 수 있을까요? 6월 23일은 시장에 기업인수목적회사(SPAC)인 NH스팩29호 주식의 상장일 입니다. NH스팩29호는 어떤 기업이고, 수요예측과 공모청약 경쟁률 등을 바탕으

stockchild.com

kb 스팩25호 기관투자자 의무보유 확약 기간별 배정 현황

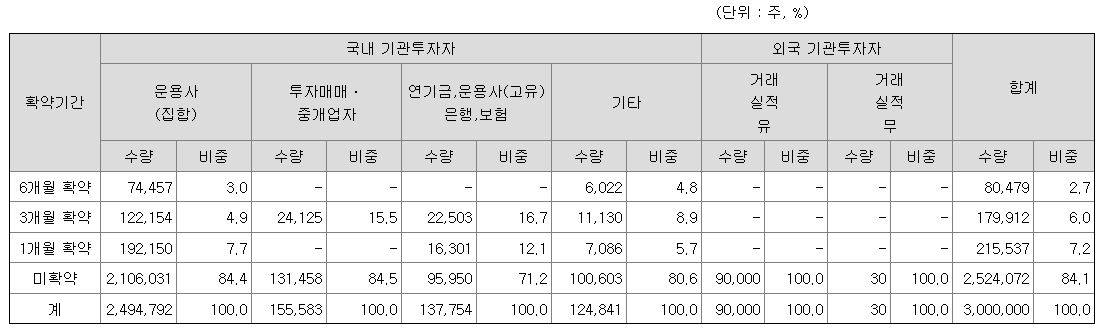

kb 스팩25호 공모주 기관투자자 의무보유 확약 기간별 배정 현황을 살펴보면 기관투자자에게 배정된 300만주 가운데, 84.1%인 2,524,072주가 상장 후 의무보유 미확약 물량입니다.

의무보유 확약 내역을 살펴보면 1개월 확약 물량이 7.2%(215,537주), 3개월 확약 물량이 6.0%(179,912주), 6개월 확약 물량이 2.7%(80,479주)입니다.

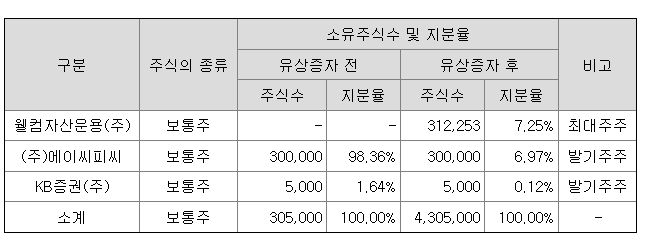

kb 스팩25호 최대주주

kb 스팩25호 최대주주는 웰컴자산운용으로 이번 공모 후 7.25%(312,253주)의 지분을 보유하게 되고, 에이씨피씨와 KB증권이 각각 6.97%(300,000주), 0.12%(5,000주)의 지분율로 발기주주로 참여합니다.

kb 스팩25호 상장일, 최대 주가는 얼마?

kb 스팩25호 공모주 상장일 시초가는 공모가(2,000원)의 90~200% 사이에서 결정됩니다.

즉, kb 스팩25호 상장일 시초가는 1,800 ~ 4,000원 사이에서 결정되고, 시초가가 더블로 시작해 상한가를 기록하는 이른바 '따상' 달성의 경우 kb 스팩25호 상장일 최대 주가는 5,200원까지 상승할 수 있습니다.

참고로 따따상이 가능해지는건 6월 26일 상장 종목부터입니다(6월 28일 하나스팩29호부터)

kb 스팩25호 공모주 상장일, 공모가 넘길 수 있을까

KB스팩25호 상장일 공모가를 넘길 가능성은 높습니다. 스팩주 특성상 공모가 이하에서 주식을 매도할 세력은 크게 없기 때문입니다.

다만, 전체적인 시장 흐름이 좋지 못하거나 기관투자자 의무보유 미확약 물량이 강하게 쏟아질 경우 스팩주라고 하더라도 상장일 공모가를 이탈하는 경우도 종종 있어 낙관할 수는 없습니다.

kb 스팩25호 공모주 청약 받으신 분들을 위해서라도 상장일 공모가를 넘어 강한 상승 나오길 바라며, 궁극적으로 좋은 기업과 인수합병에 성공하여 제대로 된 기업가치 평가를 받길 바랍니다.