목차

11월 1일은 코스닥 시장에 2차전지 전해액 제조 업체인 엔켐(348370) 주식의 상장일 입니다.

엔켐은 어떤 기업이고, 수요예측과 공모청약 경쟁률 등을 바탕으로 공모주 상장일, 공모가를 넘어설 수 있을지 종합적으로 체크해 보도록 하겠습니다.

엔켐(348370)은 어떤 기업?

엔켐은 2차전지 4대 핵심 소재(양극재, 음극재, 전해액, 분리막) 중 하나인 전해액 생산 기업입니다. 세계 최초로 2세대 전기차용 전해액 사업에 성공한 기업으로 미국, 유럽, 한국, 중국에 현지 생산 공장을 설립하며 글로벌 생산 인프라를 구축한 기업입니다.

전 세계 전해액 회사 중 매출 증가율(2013 ~ 2020년 기준 연평균 83.2%) 1위를 기록하고 있고, LG에너지솔루션과 SK온, CATL이 엔켐의 주요 고객사입니다.

엔켐 관련주는 있을까(아래 내용을 참조하세요)

엔켐의 주요 고객사가 LG에너지솔루션이기 때문에 LG에너지솔루션이 엔켐 관련주로 보일 수 있으나 시가총액이 높은 종목이고, 엔켐 상장과 관련해서 움직임은 없습니다.

향후 엔켐은 2차전지 관련주, 2차전지 전해액 관련주 및 전기차 관련주 등으로 테마군을 형성할 수 있을 것으로 기대됩니다.

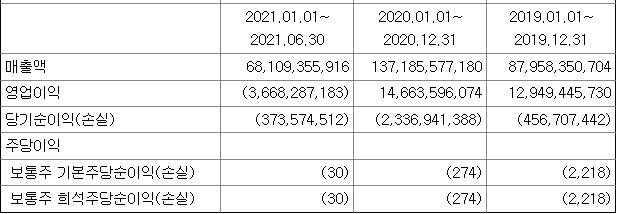

엔켐 실적(재무제표)

엔켐은 지난해 기준 약 1372억원의 매출과 약 146억원의 영업이익을 기록했지만 약 23억원의 당기순손실을 기록했습니다.

올해 상반기 LiPF6 등 원자재 가격이 1월 대비 약 280% 상승한 탓에 지난해와는 다르게 영업손실을 기록하고 있습니다.

엔켐 공모와 공모가

엔켐은 이번 상장 공모로 총 2,262,625주를 100% 신주모집으로 공모합니다. 엔켐 공모가는 42,000원으로 결정되었는데, 엔켐 공모가 산정 과정이었던 수요예측 과정을 살펴보도록 하겠습니다.

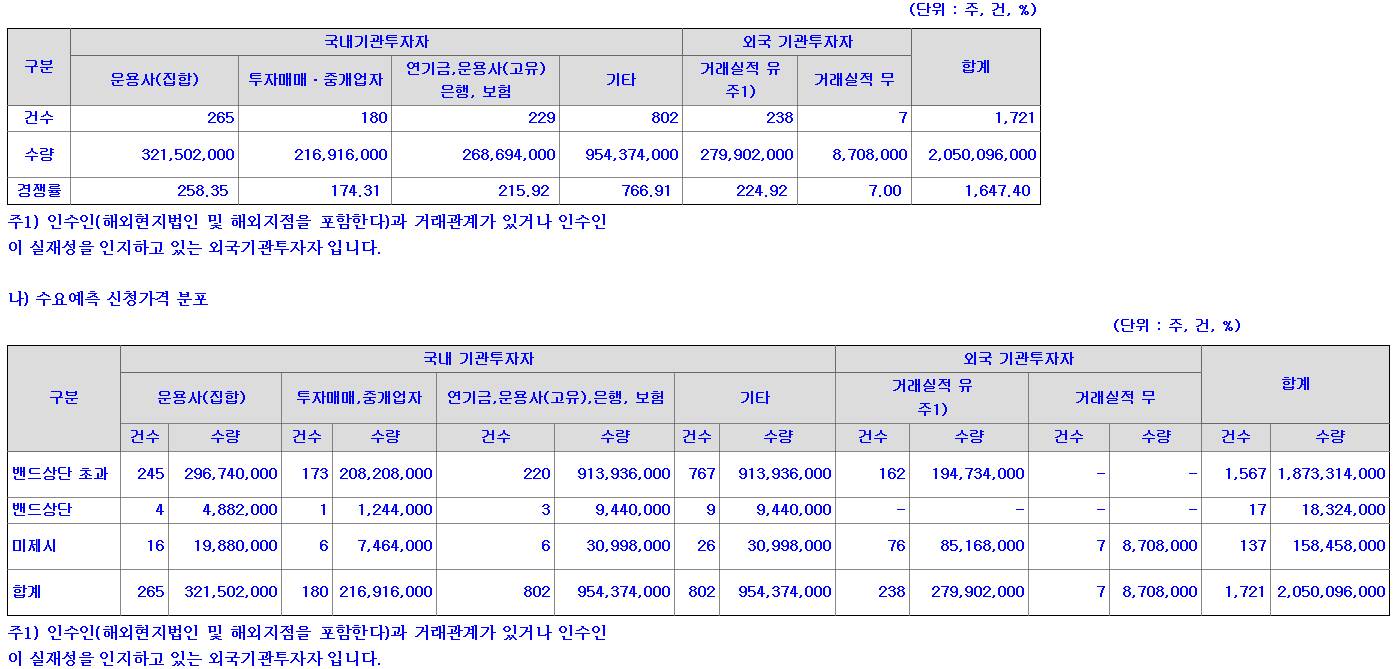

엔켐 수요예측 결과

엔켐은 지난 10월 15일부터 18일까지 진행된 수요예측에서 1,721곳의 국내외 기관투자자가 참여해 1,647.40대 1의 높은 수요예측 경쟁률을 기록했습니다.

수요에측에 참여한 1,721곳 중 무려 1,567곳이 엔켐 측이 제시한 공모가 밴드(30,000 ~ 35,000원) 상단 초과로 공모가를 적어냈고, 17곳이 공모가 밴드 상단, 137곳이 미제시로 공모가를 적어냈을만큼 수요예측은 흥행에 성공했습니다.

결국 엔켐 측은 공모가 밴드 상단을 초과해 42,000원으로 공모가를 확정했고, 10월 21일부터 22일까지 공모주 청약을 진행중입니다.

엔켐 공모 청약 경쟁률

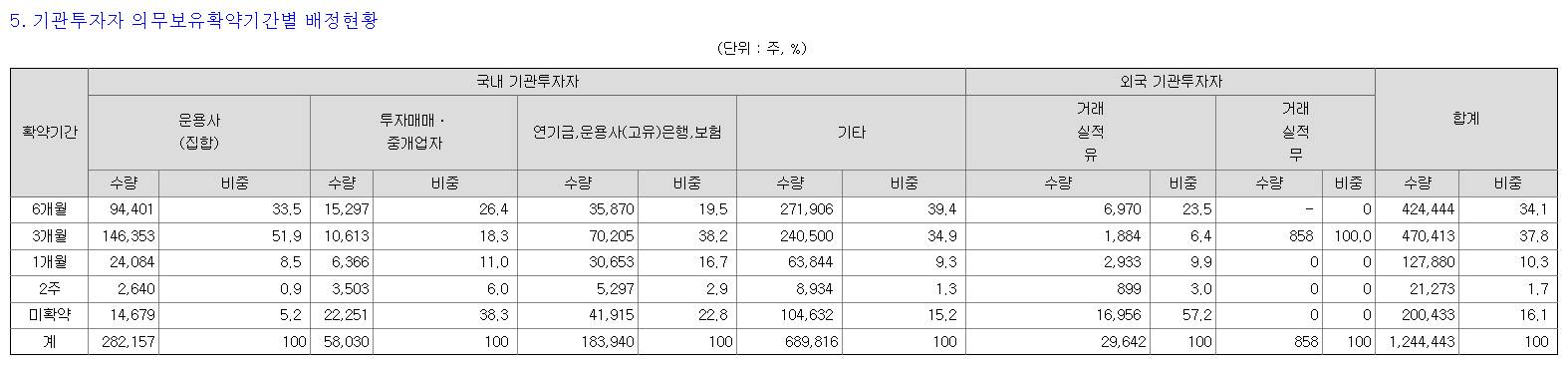

엔켐은 이번 공모주 2,262,625주 가운데, 17.84%인 403,577주를 우리사주조합에, 55%인 1,244,443주를 기관투자자에게, 27.16%인 614,605주를 일반투자자에게 배정했습니다.

지난 10월 21일부터 22일까지 대신증권과 신한금융투자를 통해 진행된 일반투자자 대상 엔켐 공모주 청약에서 1,275.69대 1의 공모주 청약 경쟁률을 기록했습니다.

16조원이 증거금으로 모였고, 대신증권이 1,311.45 대 1, 신한금융투자가 1,132.67대 1의 경쟁률을 각각 기록했습니다.

엔켐 기관투자자에게 배정된 1,244,443주 가운데 16.1%인 200,433주가 상장 후 기관투자자 의무보유 미확약 물량이기 때문에 상장일 관련 물량이 나오는지 체크가 필요합니다. 최근 타 신규상장주에 비해 의무보유 미확약 비율은 낮은 편입니다.

엔켐 주요 제품별 매출 현황

엔켐 주요 제품별 매출 현황을 살펴보면 자동차용 전해액 매출 비중이 전체 매출의 91.9%를 차지하고 있고, 소형 전해액 및 EDLC, ESS 제품 매출도 발생하고 있습니다.

향후 엔켐은 폴란드와 미국에 2만톤씩 총 4만톤의 생산능력(CAPA)으로 NMP리사이클 사업을 본격 추진할 예정인데, 2022년부터 약 200억원의 매출이 발생할 것으로 회사 측은 전망하고 있습니다.

엔켐 최대주주

엔켐 최대주주는 브라만피에스창인신기술사업투자조합제1호 외 1인으로 이번 공모 후 38.68%의 지분율을 보유하고 있습니다. 오정강 대표이사는 7.01%의 지분율을 보유중입니다.

엔켐 상장일, 최대 주가는 얼마?

엔켐 상장일 시초가는 공모가(42,000원)의 90~200% 사이에서 결정됩니다. 즉, 엔켐 시초가는 37,800 ~ 84,000원 사이에서 결정되고, 시초가가 더블로 시작해 상한가를 기록하는 이른바 '따상' 달성의 경우 엔켐 상장일 주가는 최대 109,200원까지 상승할 수 있습니다.

엔켐 공모주 상장일, 공모가 넘길 수 있을까

엔켐은 수요예측과 일반 공모주 청약에서 흥행에 성공했고, 상장일 기관투자자의 의무보유 미확약 물량도 낮은 편입니다.

또한 최근 시장에서 2차전지와 전해액, 인산철 관련주들이 관심을 받고 있기 때문에, 상장일 시장 흐름만 나쁘지 않다면 충분히 공모가는 넘어설 수 있는 신규상장주입니다.

엔켐은 이번 공모 자금을 헝가리, 중국 등 해외 공장 증설 투자에 사용할 예정이고, 글로벌 탑(Top) 5 배터리 제조업체 중 3개 회사(LG에너지솔루션, SK이노베이션, CATL)를 고객사로 확보하고 있다는 점은 엔켐 강점으로 꼽힙니다.

엔켐 공모주 청약 받으신 분들을 위해서라도 상장일 공모가를 넘어 강한 상승 나오길 기대하며, 향후 상장 프리미엄이 제거되고, 차트 추세가 만들어지면 기술적분석 등을 통해 엔켐에 대한 포스팅을 다시 진행하도록 하겠습니다.

♥♥♥함께 보면 도움되는 자료♥♥♥

주식 관련주, 테마주 가이드북(완벽 정리)

주식투자 가이드북

엔켐 공모주 청약방법

이번 시간에는 11월 1일 신규 상장하는 '2차전지 전해액' 제조업체 엔켐(348370) 공모주 청약 방법에 대해 알아보도록 하겠습니다. 엔켐은 10월 21일부터 10월 22일까지 이틀간 대신증권, 신한금융투

kakao777.tistory.com

10월 공모주 청약일정 총정리

안녕하십니까 주식 소개해주는 남자 주소남입니다. 2021년 10우러 공모주 청약일정 총정리를 해 보도록 하겠습니다. 2021년 10월에 공모주 청약을 할 수 있는 종목들이고, 10월 시뉵상장 주식은 다

kakao777.tistory.com