목차

5월 7일은 기업인수목적회사(SPAC) SK증권스팩12호 상장일 입니다.

SK증권스팩12호는 어떤 기업이고, 수요예측과 공모청약 경쟁률 등을 바탕으로 공모주 상장일, 공모가를 넘어설 수 있을지 종합적으로 체크해 보도록 하겠습니다.

SK증권스팩12호(473000)는 어떤 기업?

SK증권스팩12호는 코스닥 시장 상장 후 다른 회사와 인수합병 하는 것을 유일한 사업 목적으로 하는 기업인수목적회사(SPAC) 입니다.

페이퍼컴퍼니 성격의 회사로, 통상 3년간의 기간 동안 인수합병 대상 기업을 찾지 못할 경우 상장폐지되고, 상장폐지 할 경우 일반적으로 공모가 이하 + 3년간의 이자를 되돌려 주기 때문에, 공모가 이하에서 매입한다면 원금 보장이 되는 주식이라고 볼 수 있습니다.

상장 후 '에스케이증권제12호스팩(473000)'이라는 종목명으로 거래되다가 인수합병이 완료되면 통상 '인수회사 기업명(473000)'으로 종목명이 바뀌어 거래되거나 최근에는 스팩 소멸 합병으로 인해 기존 스팩주가 없어지고 인수 합병된 기업이 새롭게 상장하는 방식(종목 코드 바뀜)이 많아지고 있는 추세입니다.

SK증권스팩12호 관련주는 있을까

SK증권스팩12호 지분구조상 관련주는 없습니다.

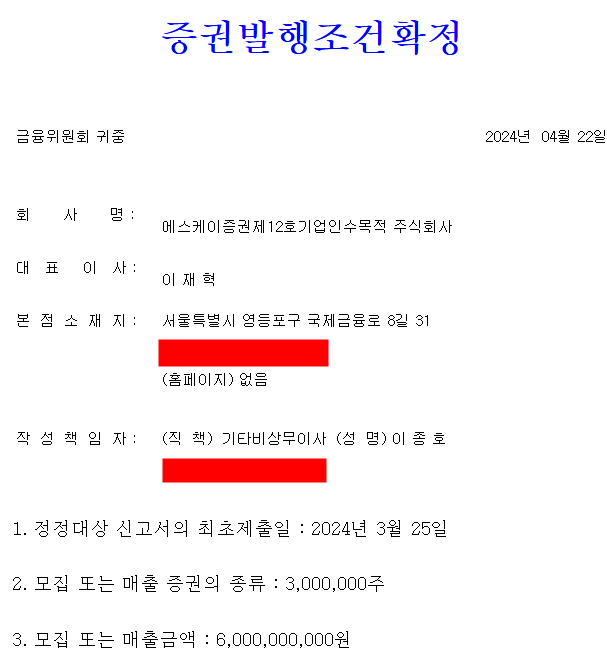

SK증권스팩12호 공모와 공모가

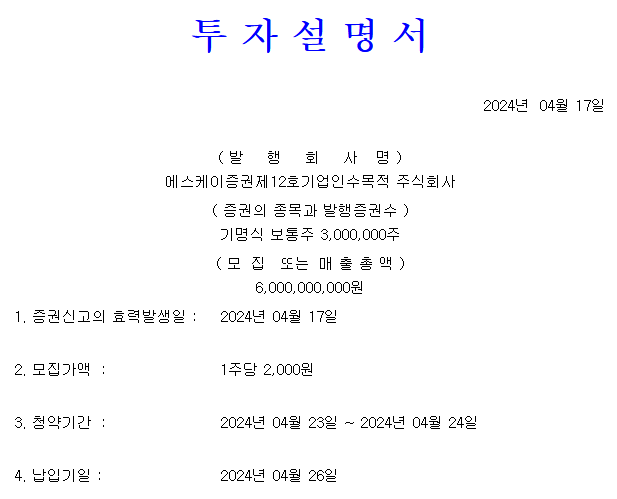

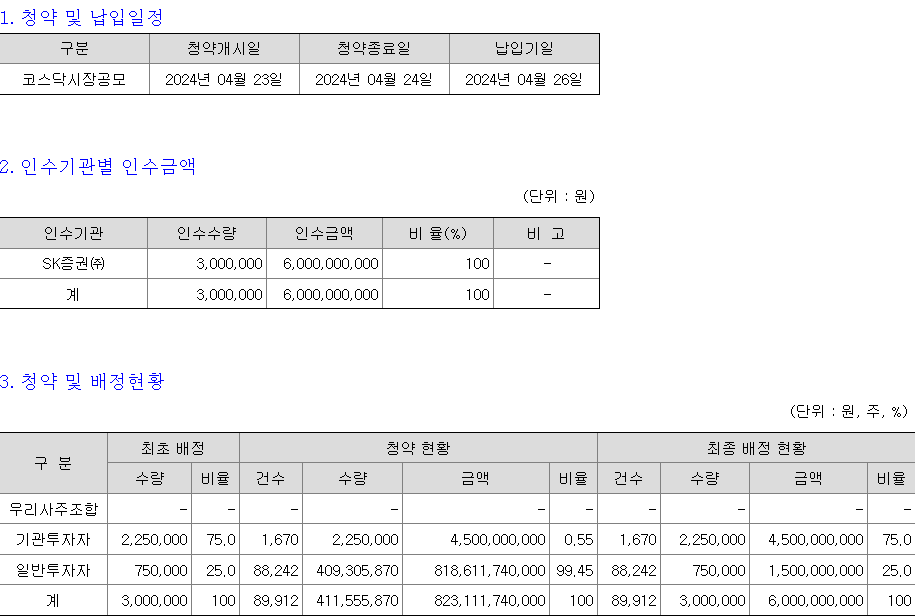

SK증권스팩12호는 이번 상장 공모로 총 300만주를 100% 신주모집으로 공모하고, 공모가는 2,000원으로 확정되었습니다.

SK증권스팩12호 공모가 산정 과정이었던 수요예측 과정을 체크해 보도록 하겠습니다.

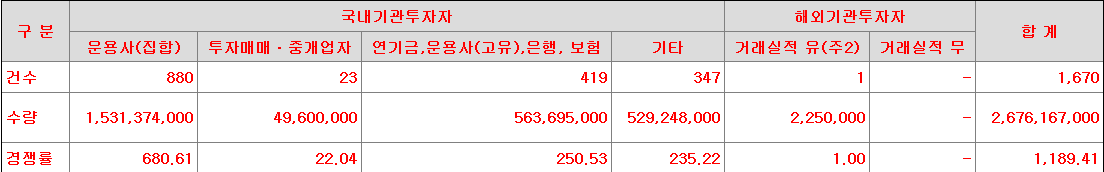

SK증권스팩12호 수요예측 결과

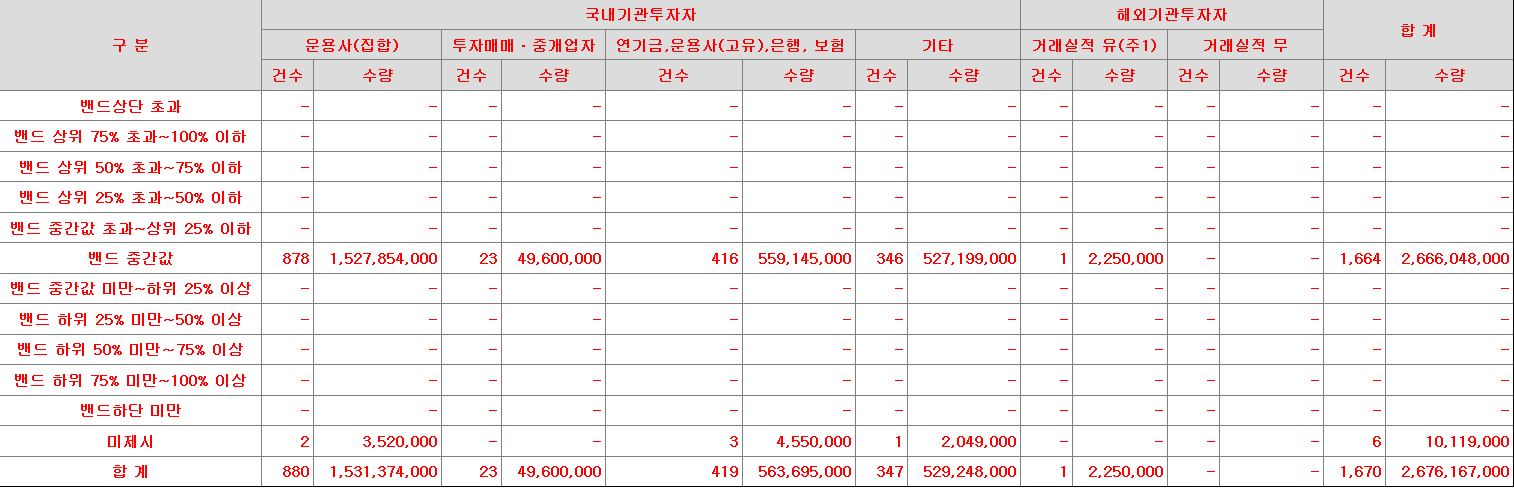

SK증권스팩12호는 지난 4월 17일부터 18일까지 이틀간 1,670곳의 국내외 기관투자자가 참여한 수요예측에서 1,189.41대1의 수요예측 경쟁률을 기록했습니다.

스팩주 특성상 수요예측에 참여한 대부분이 공모가 밴드(2,000 ~ 2,000원) 중간값으로 공모가를 적어냈고, SK증권스팩12호 공모가는 2,000원으로 무난히 확정되었으며, 4월 23일부터 24일까지 공모주 청약을 진행했습니다.

SK증권스팩12호 공모 청약 경쟁률

SK증권스팩12호는 이번 상장 공모주 300만주 가운데, 75%(2,250,000주)를 기관투자자에게, 25%(750,000주)를 일반투자자에게 최초 배정했고, 이대로 최종 배정 및 납입까지 완료되어 상장일을 앞두고 있습니다.

지난 4월 23일부터 24일까지 이틀간 SK증권을 통해 진행된 일반 공모주 청약에서 545.74대1(비례 1091대1)의 청약 경쟁률을 기록했습니다.

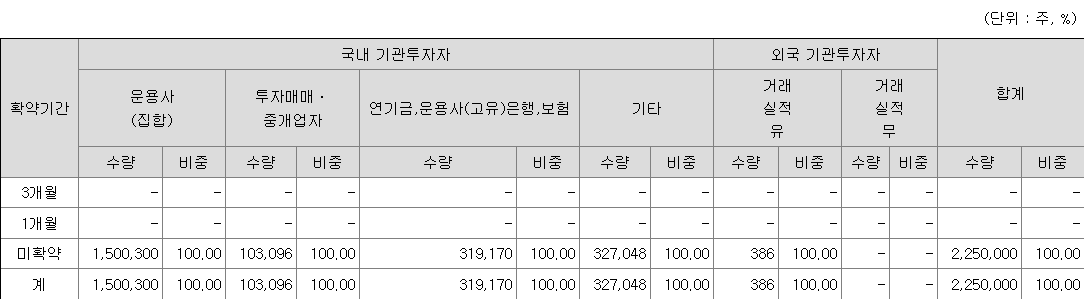

SK증권스팩12호 기관투자자 의무보유 확약 기간별 배정 현황

SK증권스팩12호 공모주 기관투자자 의무보유 확약 기간별 배정 현황을 살펴보면 기관투자자에게 배정된 225만주 100% 모두 의무보유 미확약 물량입니다.

스팩주 특성상 기관투자자들이 공모가 이하에서 이 물량을 던질 가능성은 크지 않지만 주가가 상승할 경우 이들의 물량은 차익실현 물량으로 쏟아질 수 있어, 상장일 주가가 급등했을 때 진입하는 것은 그만큼 리스크가 따를 수 있습니다.

SK증권스팩12호 최대주주

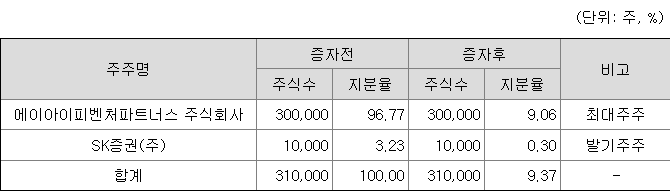

SK증권스팩12호 최대주주는 에이아이피벤처파트너스 주식회사로 이번 공모 후 9.06%(300,000주)의 지분율을 보유하고 있습니다.

이 외에 상장 주관사인 SK증권이 0.30%(10,000주)의 지분율로 발기주주로 참여하고 있습니다.

SK증권스팩12호 상장일, 최대 주가는 얼마?

SK증권스팩12호 공모주 상장일 시초가는 공모가(2,000원)의 60~400% 사이에서 결정됩니다.

즉, SK증권스팩12호 상장일 시초가는 1,200 ~ 8,000원 사이에서 결정되고, 상장일 최대 주가는 8,000원까지 상승할 수 있습니다.

SK증권스팩12호 공모주 상장일, 공모가 넘길 수 있을까

스팩주 특성상 SK증권스팩12호 상장일 공모가를 넘길 가능성은 비교적 높습니다.

다만, 기관투자자에게 배정된 물량 100%가 의무보유 미확약 물량이기 때문에 주가 상승 시 이들의 차익실현 물량은 주가 하락 리스크로 이어질 수 있습니다.

SK증권스팩12호 공모주 청약 받으신 분들을 위해서라도 상장일 공모가를 넘어 강한 상승 나오길 바라며, 궁극적으로 좋은 기업과 인수합병에 성공하여 제대로 된 기업가치 평가를 받길 바랍니다.

★★★함께 보면 도움되는 자료★★★

좋은 주식 종목 선택하는 방법

이번 포스팅에서는 좋은 주식 종목을 선택하는 방법에 대해서 포스팅 해보겠습니다. 전에 같은 종목이라도 대응하기 마련 분할 매매의 중요성 이라는 포스팅에서도 언급했지만 주식에 정답은

kakao777.tistory.com

2024년 5월 공모주 청약 일정 총정리 - 주식 소개해주는 남자 주소남

2024년 5월 공모주 청약 일정은 5월 7일 아이씨티케이를 시작으로 현재까지 약 7종목 정도의 공모주 청약이 예정되어 있습니다. 2024년 5월 공모주 청약 일정 등 IPO 일정은 수시로 변동 가능합니다.

stockchild.com

5월 1주 증시일정(FOMC 회의 발표 등)

FOMC 회의 발표 등을 포함한 2024년 5월 1주(4.29-5.3) 주간 증시일정 포스팅을 시작하도록 하겠습니다.(증시일정 다운로드 및 자세한 실적발표 일정 등은 본문 끝에 있어요) 2024년 5월 1주차에는 FOMC

kakao777.tistory.com

2024년 5월 1주 1분기 실적발표 일정 정리 - 주식 소개해주는 남자 주소남

2024년 5월 1주에는 삼성전자(국내), 에코프로(국내), 일라이릴리(해외) 등 많은 종목들의 2024년 1분기 실적발표 일정이 예정되어 있습니다.

stockchild.com

4월 주식 상승률 TOP10 + 100 - 주식 소개해주는 남자 주소남

2024년 4월 주식 상승률 TOP10 + 100을 알아보고, 이 종목들이 어떤 이유로 움직였는지 체크해 보도록 하겠습니다. 4월 주식 상승률 1위는 에스바이오메딕스입니다.

stockchild.com

유리기판 관련주 총정리(대장주는 누구?)

최근 주식시장에서 유리기판 관련주가 강한 변동성을 보이고 있습니다. 유리기판은 무엇이고, 유리기판과 관련된 주식은 어떤 종목들이 있는지 체크해 보도록 하겠습니다. 이번주 주소남 관심

kakao777.tistory.com

마이크로소프트 ai 관련주 총정리(feat. 코파일럿) - 주식 소개해주는 남자 주소남

최근 주식시장에서 마이크로소프트 AI 관련주가 만들어지고 있습니다. MS(마이크로소프트)의 AI와 관련된 주식은 어떤 주식들이 있는지 체크해 보도록 하겠습니다. 마이크로소프트 ai 관련주는

stockchild.com

hbm 반도체 관련주 총정리1

최근 주식시장에서 hbm 반도체 관련주가 테마군을 이루면서 상승하는 경향이 짙습니다. HBM이란 무엇이고, 이와 관련하여 hbm 반도체 테마주로 움직이는 종목은 어떤 종목이 있는지 체크해 보도록

kakao777.tistory.com

주소남_ 주식 소개해주는 남자

주식 소개해주는 남자 주소남 유트브 공식 계정입니다.

www.youtube.com