목차

6월 24일은 코스닥 시장에 표적치료제 개발 업체인 보로노이(310210) 주식의 상장일 입니다.

보로노이는 어떤 기업이고, 수요예측과 공모청약 경쟁률 등을 바탕으로 공모주 상장일, 공모가를 넘어설 수 있을지 종합적으로 체크해 보도록 하겠습니다.

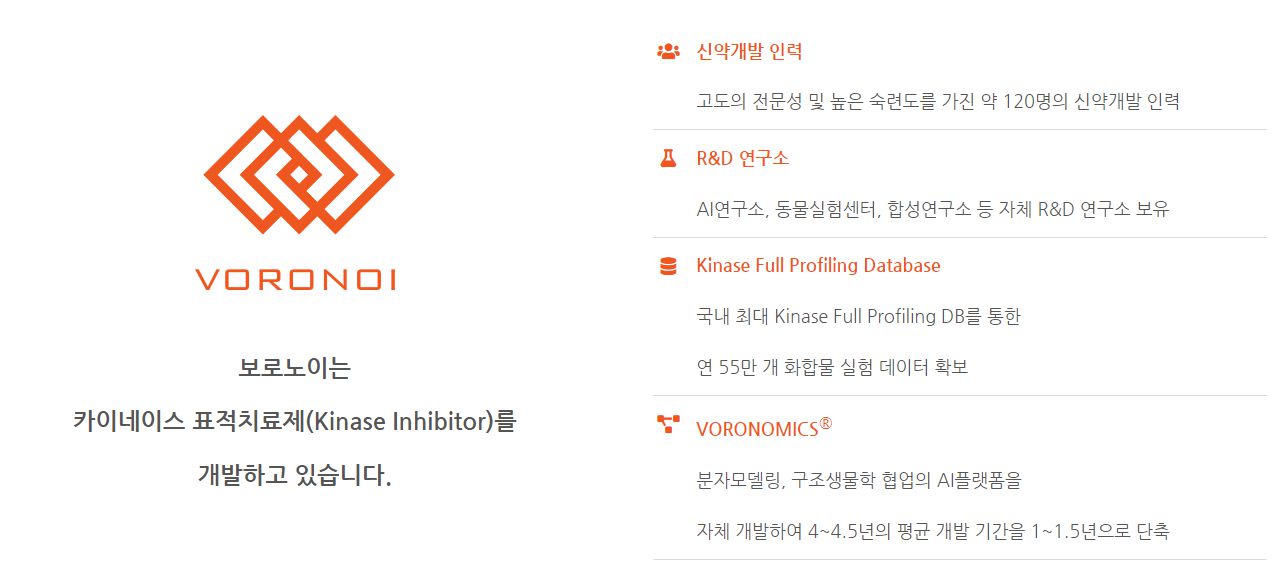

보로노이(310210)는 어떤 기업?

보로노이는 정밀 표적치료제 개발 업체로 국내 1호 유니콘 특례 상장 기업으로 이번 공모 상장에 도전하는 기업입니다.

보로노이는 신약 후보물질을 개발하는 연구개발 전문기업으로, 신약 후보물질을 전기임상(임상 1상, 2a) 이전에 기술이전(License-Out, L/O)하는 사업을 영위하고 있습니다. 따라서 완제품(시판 신약)을 생산하고 있지 않습니다.

보로노이 관련주는 있을까

보로노이 지분구조상 관련주는 없습니다. 보로노이는 상장 후 항암제 관련주나 바이오주 등으로 테마군을 형성할 수 있을 것으로 기대됩니다.

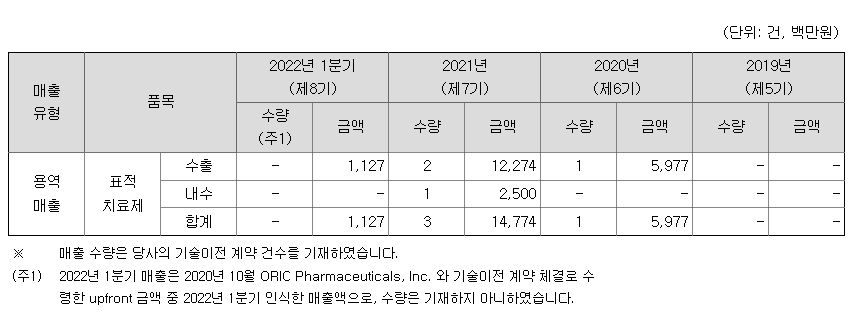

보로노이 실적(재무제표)

보로노이 재무제표를 살펴보면 지난해 기준 약 147억원의 매출이 발생했지만 108억원의 영업 손실과 155억원의 당기순손실을 기록하고 있습니다.

신약 후보물질 기술이전에서 발생한 매출이고, 현재 완제품 시약을 생산하고 있지 않으며, 바이오 기업이기 때문에 임상에 성공해 완제의약품을 생산하기 전까지는 불안정한 매출 및 적자가 지속될 수 있습니다.

보로노이 공모와 공모가

보로노이는 이번 상장 공모로 총 130만주를 모집하고, 공모가는 40,000원으로 확정되었습니다.

보로노이 공모가 산정 과정이었던 수요예측 과정을 살펴보도록 하겠습니다.

보로노이 수요예측 결과

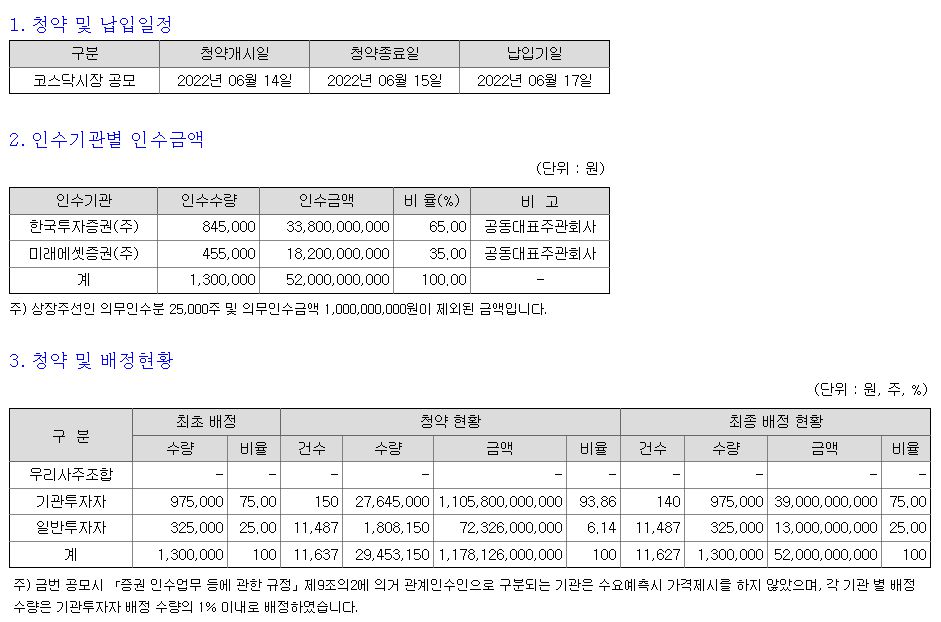

보로노이는 이번 상장 공모주 130만주 가운데, 75%인 975,000주를 기관투자자에게, 25%인 325,000주를 일반투자자에게 배정했습니다.

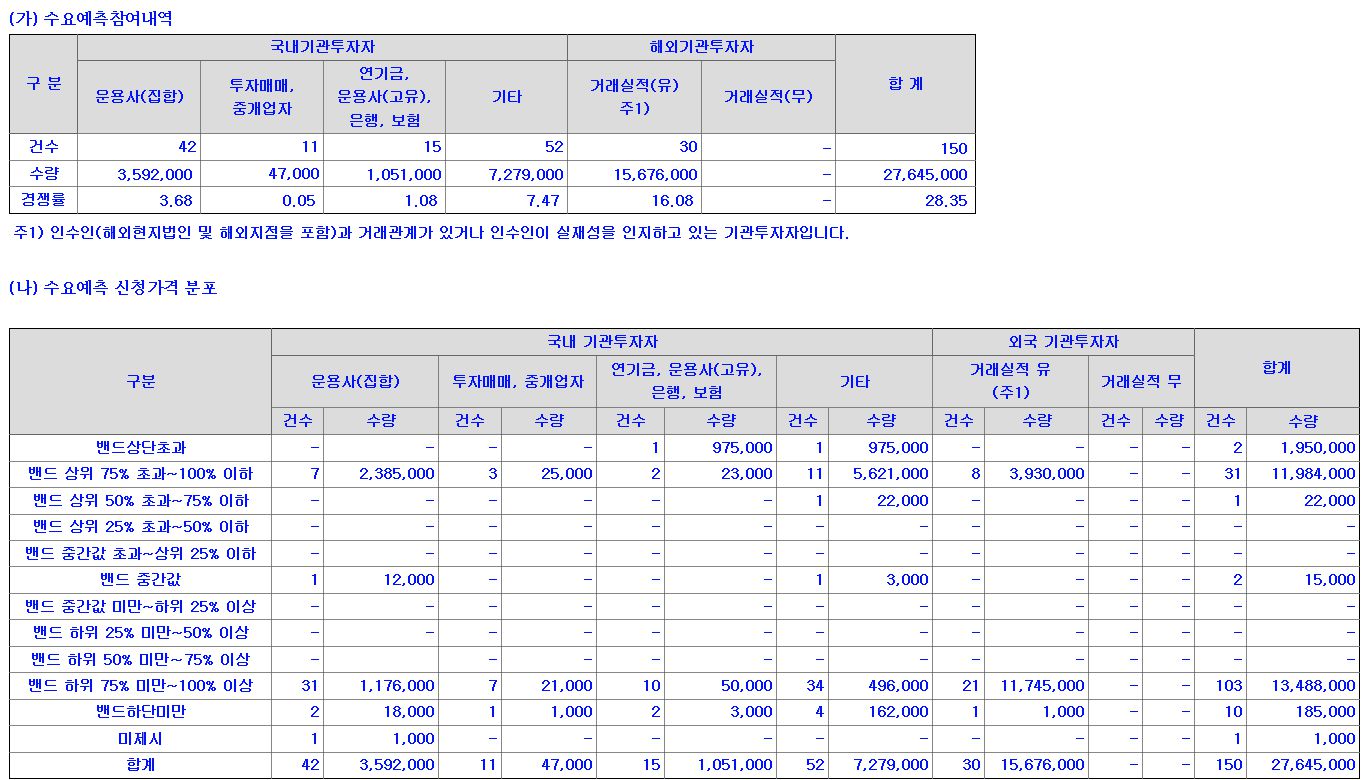

보로노이는 지난 6월 8일부터 9일까지 150곳의 국내외 기관투자자가 참여한 수요예측에서 28.35대 1의 낮은 수요예측 경쟁률을 기록했습니다.

수요예측에 참여한 150곳 중 103곳이 보로노이 측이 제시한 공모가 밴드(40,000 ~ 46,000원) 하단으로 공모가를 적어냈고, 10곳이 공모가 밴드 하단 미만으로 공모가를 제시하는 등 수요예측 분위기는 흥행에 실패했습니다.

결국 보로노이는 공모가 최하단인 40,000원으로 공모가를 확정 짓고, 6월 14일부터 이틀간 기관투자자, 일반투자자 공모주 청약을 진행했습니다.

보로노이 공모 청약 경쟁률

보로노이는 이번 상장 공모주 130만주 가운데, 75%인 975,000주를 기관투자자에게, 25%인 325,000주를 일반투자자에게 최초 배정했고, 이대로 최종 배정 및 납입이 완료되어 상장일을 앞두고 있습니다.

지난 6월 14일부터 15일까지 이틀간 한국투자증권과 미래에셋증권을 통해 진행된 일반투자자 공모주 청약에서 5.57대1(비례11대1)의 비교적 낮은 공모주 청약 경쟁률을 기록했습니다.

증거금은 362억원 가량이 모였는데, 최근 시장에서 바이오 기업 투자심리 악화 등의 영향으로 수요예측 및 청약 경쟁에서도 흥행에 성공하지 못했다는 평가를 받고 있습니다.

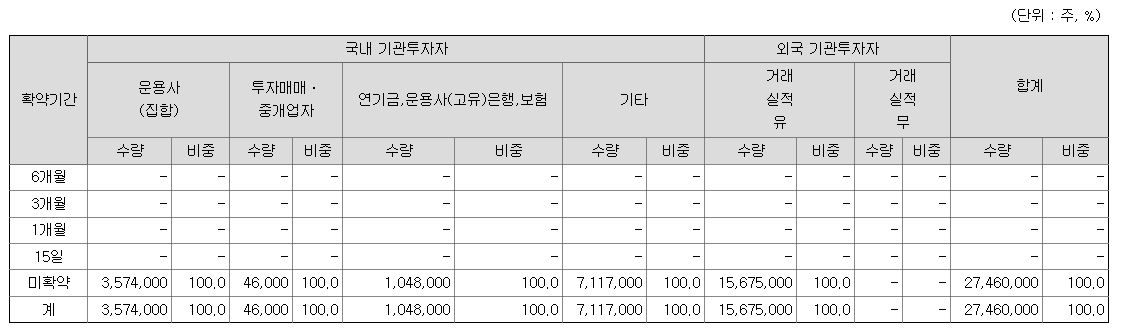

보로노이 기관투자자 의무보유 확약 기간별 배정 현황

공모주 기관투자자 의무보유 확약 기간별 배정 현황을 살펴보면 수요예측 당시 기관투자자의 의무보유 확약 물량을 그대로 적어놓았기 때문에, 청약에서 기관투자자 의무보유 확약 물량이 확인되지 않습니다.

다만 기관투자자의 의무보유 미확약 물량 비중이 높을 것으로 전망되기 때문에, 상장일 주가가 상승하더라도 이들의 물량이 나올 경우 주가가 하락할 우려가 있어 유의해야 합니다.

보로노이 주요 제품별 매출 현황 및 파이프라인

보로노이는 신약을 개발하여 기술수출해 매출을 올리는 기업이기 때문에, 신약 개발 전까지는 매출이 유동적입니다.

보로노이의 보유 파이프라인 현황인데, 현재 EGFR Exon20 INS 돌연변이 타겟 비소세포폐암 치료제 (VRN07 / ORIC-114)를 2020년 10월 미국 나스닥 상장사인 오릭(ORIC Pharmaceuticals)에 최대 마일스톤 6억 2,100만 달러(계약금 1,300만 달러 포함)에 기술이전에 성공했고, 임상을 준비 중입니다.

또한 LRRK2 타겟의 악성뇌종양(교모세포종) 치료제 (VRN01) 말기 고형암 환자를 대상으로 국내 임상 1상을 진행하였으며, 현재까지 시험에 참여한 모든 환자에서 뛰어난 약물 노출과 내약성을 확인했다고 밝혔습니다.

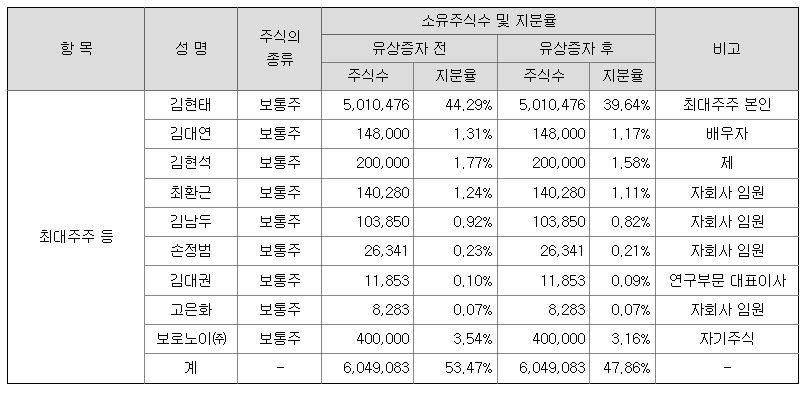

보로노이 최대주주

보로노이 최대주주는 김현대 대표이사 외 기타 관계인 등으로 이번 공모 후 최대주주 지분은 47.86%(6,049,083주)입니다.

보로노이 상장일, 최대 주가는 얼마?

보로노이 공모주 상장일 시초가는 공모가(40,000원)의 90~200% 사이에서 결정됩니다.

즉, 보로노이 상장일 시초가는 36,000 ~ 80,000원 사이에서 결정되고, 시초가가 더블로 시작해 상한가를 기록하는 이른바 '따상' 달성의 경우 보로노이 상장일 최대 주가는 104,000원까지 상승할 수 있습니다.

보로노이 공모주 상장일, 공모가 넘길 수 있을까

보로노이의 기술력만 놓고 본다면 상장일 공모가를 넘길 수 있습니다.

다만, 현재는 가치 평가를 받기 위한 검증이 필요한 단계이고, 수요예측과 공모주 청약에서 흥행에 실패했으며 최근 전체적인 시장도 바이오주에 우호적이지만은 않습니다.

기관투자자들의 의무보유 미확약 물량 비중도 높을 것으로 보이기 때문에, 보로노이 공모주 상장일 어쩌면 공모가를 이탈할 가능성도 충분히 염두에 두어야 할 것으로 보입니다.

보로노이는 이번 상장 공모 자금을 연구 개발비 및 운영 자금으로 활용할 예정인데, 매년 다수의 우수 파이프라인을 창출하는 기틀을 마련하고, 올해 안에 글로벌 제약사와 기술수출 계약을 목표로 협상중이라고 합니다.

보로노이 공모주 청약 받으신 분들을 위해서라도 상장일 공모가를 넘어 강한 상승 나오길 바라며, 향후 상장 프리미엄이 제거되고, 차트 추세가 만들어진다면 기술적분석 등을 통해 보로노이에 대한 포스팅을 다시 한 번 진행하도록 하겠습니다.

♥♥♥함께 보면 도움되는 자료♥♥♥

주식 관련주, 테마주 가이드북(완벽 정리)

주식투자 가이드북

보로노이 공모주 청약방법

이번 시간에는 6월 24일 코스닥 시장에 국내 1호 유니콘 특례상장으로 상장하는 표적치료제 개발 업체 보로노이(310210) 공모주 청약 방법에 대해 알아보도록 하겠습니다. 보로노이는 6월 14일부터

kakao777.tistory.com

6월 공모주 청약일정 총정리(범한퓨얼셀 외 12종목)

안녕하십니까 주식 소개해주는 남자 주소남입니다. 보로노이 외 12종목이 포함된 6월 공모주 청약일정을 총정리 해보도록 하겠습니다. 지난달 당초 5월 공모주 청약일정 총정리포스팅과는 달리

kakao777.tistory.com